ChatGPT和智能化金融如何应用于金融领域

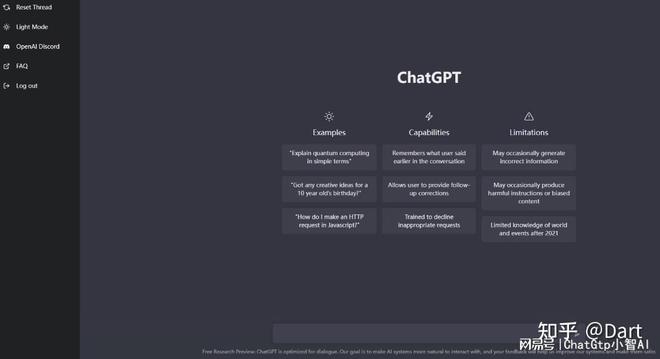

Chatgpt | Chat | Gpt | 小智Ai | Chat小智 | Gpt小智 | ChatGPT小智Ai | GPT小智 | GPT小智Ai | Chat小智Ai 丨 ChatGPT和智能化技术的发展,使得其在金融领域的客户服务、风险管理和投资决策等方面得到了广泛应用。本文将介绍ChatGPT和智能化技术在金融领域的应用,并探讨其带来的优势和挑战。 一、智能化客户服务 ChatGPT和智能化技术可以实现智能客服,在金融领域中可以为客户提供更加个性化、精准的服务。智能客服可以通过自然语言处理和机器学习算法,对客户提出的问题进行智能化回答和解决。这种方式不仅可以提高客户满意度,还可以减少客服人员的工作量。 二、智能化风险管理 在金融领域中,风险管理是非常重要的。ChatGPT和智能化技术可以通过数据挖掘、机器学习和大数据分析等手段,实现风险识别、风险评估和风险控制。可以通过建立模型和算法,对风险进行预测和分析,从而提高风险管理的效率和准确性。 三、智能化投资决策 在金融领域中,投资决策也是非常重要的。ChatGPT和智能化技术可以通过自然语言处理、数据挖掘和机器学习等技术,实现智能化投资决策。可以通过建立模型和算法,对市场趋势和投资标的进行预测和分析,从而提高投资决策的效率和准确性。 四、智能化技术的优势和挑战 利用ChatGPT和智能化技术可以提高金融领域的客户服务、风险管理和投资决策的效率和准确性,从而带来更多的商业价值和竞争优势。但是,智能化技术的应用也存在一些挑战和风险,比如数据安全和隐私保护等方面的问题。需要建立完善的数据保护和隐私保护机制,确保用户数据的安全和保密。 五、结论 ChatGPT和智能化技术在金融领域的客户服务、风险管理和投资决策等方面应用广泛,可以提高金融机构的运营效率和客户满意度,从而为金融机构带来更多的商业价值和竞争优势。但是,在应用ChatGPT和智能化技术时需要注意数据安全和隐私保护等问题,建立完善的数据保护机制。 总之,ChatGPT和智能化技术的不断发展,为金融领域带来了更多的机遇和挑战。只有不断地创新和应用,才能更好地适应市场变化,提高金融机构的核心竞争力,为客户提供更加优质的服务。